「資金計画で後悔したくない」

「資金計画で後悔した人の話を知っておきたい」

住友林業で家を建てようと考えている人で、資金計画の後悔について不安に思われている人はいませんか?家を購入する際の資金計画があまかったと後悔する人は多くいます。

資金計画で失敗をすると、最悪住まいを手放すことも考えられます。後悔をしないためにも、具体的にどのような内容で後悔をするのか知っておきたいものです。

そこで今回は「住友林業の資金計画で後悔」について解説をします。見落としがちな想定外の出費と併せて参考にしてください。

住友林業の資金計画で後悔は?

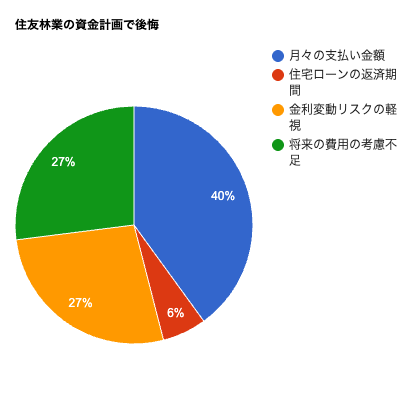

住友林業の資金計画で後悔をした人のアンケート結果は次のとおりです。

・月々の支払い金額:40%

・住宅ローンの返済期間:6%

・金利変動リスクの軽視:27%

・将来の費用の考慮不足:27%

すみ君

すみ君5人に2人の人が月々の支払金額で後悔しています

月々の支払金額で後悔する人が第一位です。少し高すぎて毎月苦しいといったことでしょう。ボーナスの支払いに頼り過ぎたといった人も多くいます。ボーナス払いは毎月の支払いを楽にしますが、変動する収入なので、頼りすぎると危険です。

また、4人に1人以上の人が「金利変動リスクの軽視」か「将来の費用の考慮不足」で後悔をしています。金利の変動を予測するのは、難しいです。将来の費用の考慮と併せてしかるべき人に相談をするのが良いかもしれません。

人数的には少ないですが、住宅ローンの返済期間で後悔をする人もいます。将来を想像して後悔をしない対策をしておきましょう。

資金計画で失敗しないポイント

資金計画で失敗しないポイントは次の4つです。

- 月々の支払い金額

- 住宅ローンの返済期間

- 金利変動リスクの軽視

- 将来の費用の考慮

月々の支払い金額

月々の支払い金額で後悔をする人のほとんどは、毎月の支払のきつさが原因です。どうして支払いがきつくなるのでしょうか。

・余裕のない返済金額

・生活費が圧迫されたことによる精神的なストレス

・病気やリストラによる収入減

りんちゃん

りんちゃん月々の支払は、「かりられる額」ではなく「返せる額」で設定すると安心

余裕のない返済金額で後悔する人のほとんどが銀行から提示された「かりられる額」で月々の支払いを決定しています。かりられる額で契約をするときつくなるかもしれません。一般的には「手取り月収の25%以内」です。ライフスタイルや将来の変化を踏まえて検討をしましょう。

手取り月収の25%以内で納めると、生活費が圧迫されるような事態はおきにくいです。住宅ローンだけに追われる毎日は精神的にストレスが溜まります。保険や車、通信費やレジャーなどを考慮しておくことが大切です。

生活費を考えて月々の支払いを決定したとしても、収入減がおきると困ります。家族の病気や転職による収入減です。今までボーナスのある会社に勤めていたのに転職で支給されなくなるときつくなります。またボーナスは必ず支給される給料ではありません。

一度に多くの問題が生じれば手取り月収の25%以内でもきついです。しっかりと貯蓄のできる余裕をもたせましょう。生活費6ヶ月~1年分の貯蓄を用意しておくとある程度安心できます。

住宅ローンの返済期間

住宅ローンの返済期間で失敗する人の多くは支払完了時の年齢です。「定年後でも大丈夫だろ」と安易な考えで返済期間を延ばすと失敗をします。だからといって短く設定をすれば、さきほどの月々の支払い金額で後悔をすることでしょう。

安易にとらえ過ぎることが問題かもしれません。

・定年後でも働けるだろう

・貯蓄ができるだろう

・繰り上げ返済ができるだろう

車の運転と一緒で、資金計画を「だろう」で済ますと後悔をする可能性が高まります。余裕を作れる人ならば良いですが、人生は何がおきるかわかりません。契約当時に「だろう」と思っていたことが原因で苦しむこともあります。

「だろう」で返済期間を延ばすのは、危険です。できれば60〜65歳までに完済できる計画を立てるようにしましょう。

金利変動リスクの軽視

「数パーセントの変動じゃかわらないでしょ」と軽視している人は後悔をします。数パーセントの変動で月々の返済額が数万円増えるかもしれません。

残り3,000万円で、あと30年の支払い期間だった場合で比較をしてみましょう。

・金利0.5%:月額:約80,000円

・金利1.5%:月額:約103,000円

月々の支払いが23,000円も増える計算です。数パーセントだからと軽視していると家計を苦しめるかもしれません。「でも最初は5年ルールと125%ルールがあるから」と思われた人も注意をしましょう。

5年ルールと125%ルールは、急激な金利上昇に対し返済額を無理させないための制度です。ただ返済額を無理させないということは、しわ寄せが別にきます。未払いになった利息が次の返済期間に繰り越されるので最終的には大変です。状況によっては一括返済を要求されることもあります。

「当面は大丈夫だろう」といっても経済変化はわかりません。インフレや為替変動によって急に上昇することもあります。普段から携わっていない人が経済変化を踏まえるのは無理な話です。

先の後悔を防ぐのならば固定金利を選ぶようにしましょう。変動金利は上昇リスクがあり読めません。

将来の費用の考慮

将来の費用の考慮をわすれて後悔をする人は想定が甘いのが原因です。子供が増えれば将来の費用はかさみます。すでに子供が大きければ予想が立てやすいですが、これからの人は教育費がかかるピークを見逃してはいけません。

・子供の大学進学や急な私立受験

・住友林業に依頼するメンテナンス費用

・老後資金の準備

住宅ローンに追われ将来の費用が足りなくなると後悔をします。ライフイベント表を真剣に作成するなどの取り組みが必要です。また上記の3つの通帳をわけて管理すると安心ができます。

資金をまぜないことが大切です。

見落としがちな想定外の出費

資金計画を立てる際に見落としがちな想定外の主な出費は次の6つです。

- 固定資産税

- 修繕費

- 電化製品や家具の買い替え

- 親の介護関係

- 予期せぬ進学変更

- 物価高騰による生活費の出費

固定資産税

資金計画を作成する際に見落としがちなのが固定資産税です。賃貸では支払う必要はありません。家を購入してから支払うようになることから、多くの人が見落としてしまいます。

・毎年4~6月頃に市区町村からの納税証明書を確認

・支払い回数は年1か4回の分割を選ぶことが多い

・30坪~40坪程度の固定資産税は10万~15万円程度

・条件を満たすことで5年間分の固定資産税を半額にする特例措置がある

すみ君

すみ君固定資産税は数回の支払いに分けるよりも、一度で納入できるぐらいの余裕が必要です。

できれば、住宅関連の口座を用意して蓄えておくと良いかもしれません。

車やバイクを所有している場合は、併せて貯蓄をしておきましょう。資金計画を作成するときに忘れてはいけません。

修繕費

修繕費はいろいろな個所で必要となる金額です。ただ建てる前からすべての修繕費を視野にいれて資金計画をたてるのは難しいといえます。主な修繕費の項目は次のとおりです。

・屋根の修繕と塗装

・外壁修繕と塗装

・給湯器の交換

・浴室やキッチンの交換

・トレイの交換

・床やクロスの張替え

・雨どいの修繕

・シロアリ対策

・耐久性に関する修繕

修繕費は住まいの広さにもよりますが、30年で300万~600万円ほど必要になるといわれています。「新築だ」と住み始めた時から修繕費を考えることは難しいです。しかし計画的に蓄えておかないと、一気に傷んでいきます。

1つの修繕を後回しにすると、そこから痛みが広がっていく可能性も高いです。当初なら10万円程度で済む修繕費が倍以上に増えることもあります。月に15,000円程度ずつでも良いので蓄えておくようにしましょう。

電化製品や家具の買い替え

電化製品や家具も数年で買い替えなければいけません。新築時はすべてのものを買いなおす傾向があります。家電や家具の寿命は10年~15年です。まとめて一気に壊れると大変な出費となります。

冷蔵庫や洗濯機、エアコンやテレビが一度に壊れたらどうなるでしょうか。他にもソファやダイニングテーブルなどが一緒に劣化することもあります。もし破損時期が同じになると50万~100万円程度を覚悟しなければいけません。

住宅ローンや修繕費よりも資金計画を立てるときに忘れがちな項目です。他にも子供が生まれれば子供の電化製品や家具が必要となります。買い替えや新規購入に必要な費用を考えておきましょう。

親の介護関係

家族構成によっては親の介護費用も考えておかなければいけません。親の介護関係はいつどの程度お金がかかるかの把握がしにくいです。ただ備えておかないと万が一の際に苦労をします。

将来どのように見るのかを検討しておくことも大切です。介護には主に「自宅介護」と「施設介護」の2種類があります。自宅介護になる場合は、今の住友林業で建てた家に招くのか、それとも実家をリフォームして住まわすのかなどの検討も必要です。

それぞれで必要な費用は異なります。介護保険を利用しても自己負担がそれなりにあるのが現実です。

・訪問介護の依頼

・自費で使用する施設

・交通費

もちろん親の蓄えもありますが、まったくないこともありえます。今が元気だとどうしても忘れてしまう出費です。資金計画を立てる際には組み込むのを忘れないようにしましょう。

予期せぬ進学変更

子供の意思が変わり予期せぬ進学変更によって急な出費を求められるかもしれません。

・習い事

・大学進学による一人暮らし

・海外留学の希望

・私立への進路希望

子供たちの年齢によっては、中学受験と高校受験が同時に発生するかもしれません。また修学旅行や卒業アルバム代なども子供が多いと重なります。出費が一気に発生するかもしれません。

子供の前で資金計画を作成していても忘れてしまいがちな項目です。子供の気持ちも変わっていきます。できれば望みはかなえてあげたいものです。資金計画の際には組み込むようにしましょう。

物価高騰による生活費の出費

物価高騰によって毎月の生活費がかさむこともあります。これはなかなか想定できない項目ですが、悩まれている人もいることでしょう。しかし食料や必要な日用品を購入しないわけにはいきません。何かしらを削っても購入をします。すると住宅ローンがきびしいと感じるかもしれません。

物価高騰はどうして起こるのでしょうか。

・ガソリンなどの価格高騰

・需要と供給のバランスが崩れる

・過度な円安傾向

・災害や政策による影響

世界で起きている紛争や政治、最近はコロナ禍により物価が高騰しています。円安やエネルギーの高騰などにより、食料品や日用品が高額になる状況です。購入しないわけにはいかず、どんどん家計を圧迫します。

物価高騰は予想できるものではありません。ただ実際に目の当たりにしてきました。資金計画を作成するときは、物価高騰も視野にいれておくとより完成度が高まります。

住友林業の資金計画に関するよくある質問

住友林業の資金計画に関するよくある質問は次の3つです。

まとめ

資金計画で後悔をしたくありません。しかし多くの人が資金計画の甘さから後悔をしています。せっかく住友林業で建てた家です。笑顔でいられる毎日にするためには、信頼できる資金計画書の作成は欠かせません。

ほとんどの人が月々の支払いで後悔をしています。抑えたいけど早く払い終わりたいといった気持ちが生じるのかもしれません。ただ住宅ローンの審査が通ることを目指すのではく、月々の支払いに無理が生じないカタチで通すことが大切です。

コメント